如需客服请致电:

4008-081-181

咨询解答列表

(累计回答 6261 个问题)

(

实务操作\

所有区域\ 所有领域

会计\所有领域\

所有行业

)

(

实务操作\

所有区域\ 所有领域

会计\所有领域\

所有行业

)

(

实务操作\

所有区域\ 所有领域

会计\所有领域\

所有行业

)

(

实务操作\

所有区域\ 所有领域

会计\所有领域\

所有行业

)

(

实务操作\

所有区域\ 所有领域

会计\所有领域\

所有行业

)

(

实务操作\

所有区域\ 所有领域

会计\所有领域\

所有行业

)

(

实务操作\

所有区域\ 所有领域

会计\所有领域\

所有行业

)

(

实务操作\

所有区域\ 所有领域

会计\所有领域\

所有行业

)

问题:

企业所得税的计算公式是什么

(

实务操作\

所有区域\ 所有领域

会计\所有领域\

所有行业

)

(

实务操作\

所有区域\ 所有领域

会计\所有领域\

所有行业

)

问:

销售古玩字画如何缴纳增值税?

(

实务操作\

所有区域\ 所有领域

税务\所有领域\

所有行业

)

2022-09-27

汪女士

回答:

问:文化产业营改增一般纳税人陆续提出他们兼营古玩的销售如何征税的问题。古玩和字画是否能比照财税(2009)9号文件中的旧货,按照简易办法减按2%征收。

答:《财政部、国家税务总局关于部分货物适用增值税低税率和简易办法征收增值税政策的通知》(财税[2009]9号)第二条第(二)项文件规定,可以按照简易办法减按2%征收。

第三只眼:

财税[2009]9号规定,(二)纳税人销售旧货,按照简易办法依照4%征收率减半征收增值税。所称旧货,是指进入二次流通的具有部分使用价值的货物(含旧汽车、旧摩托车和旧游艇),但不包括自己使用过的物品。

原来对于拍卖行的增值税是有特定的计算方法的:对拍卖行受托拍卖增值税应税货物,向买方收取的全部价款和价外费用,应当按照4%的征收率征收增值税。拍卖货物属免税货物范围的,经拍卖行所在地县级主管税务机关批准,可以免征增值税。(后来在总局2014年36号公告中修订为按照3%的征收率征收增值税)

古玩与字画算不算是旧货,即从著作品人购入后是商品还是旧货,是不是有二手的特性,确实是有的,但这在现实当中小编认为还是挺难得到认可的,因为这个东西是越旧越值钱的。

问:文物经营单位经营销售古玩及古旧字画如何缴纳增值税?

答:根据《北京市国家税务局转发财政部、国家税务总局关于部分货物适用增值税低税率和简易办法征收增值税政策的通知的通知》(京国税发〔2009〕31号)第二条规定:

“自2009年1月1日起,下列行为可按照财税[2009]9号文件第二条、第(二)项关于纳税人销售旧货的规定,按简易办法依照4%征收率减半征收增值税,并不得抵扣进项税额。

(一)文物经营单位(包括增值税一般纳税人或小规模纳税人)经营销售古玩及古旧字画。”

企业购买的古董、字画能否在税前列支?增值税呢?

问:我公司购买了一批字画等古董,用来提升本企业形象.请问,是否可以计入固定资产并计提折旧,是否可以在企业所得税税前扣除?

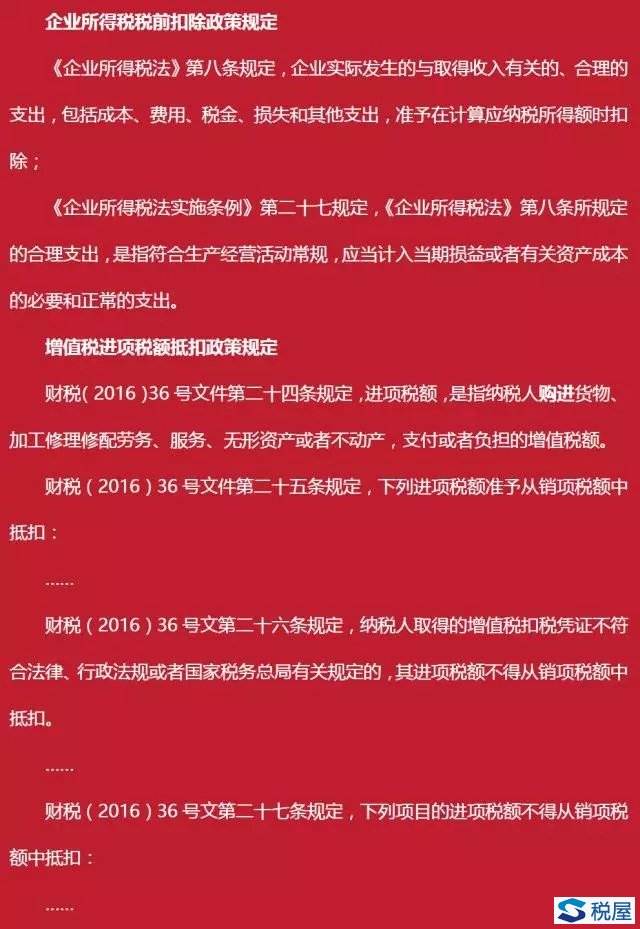

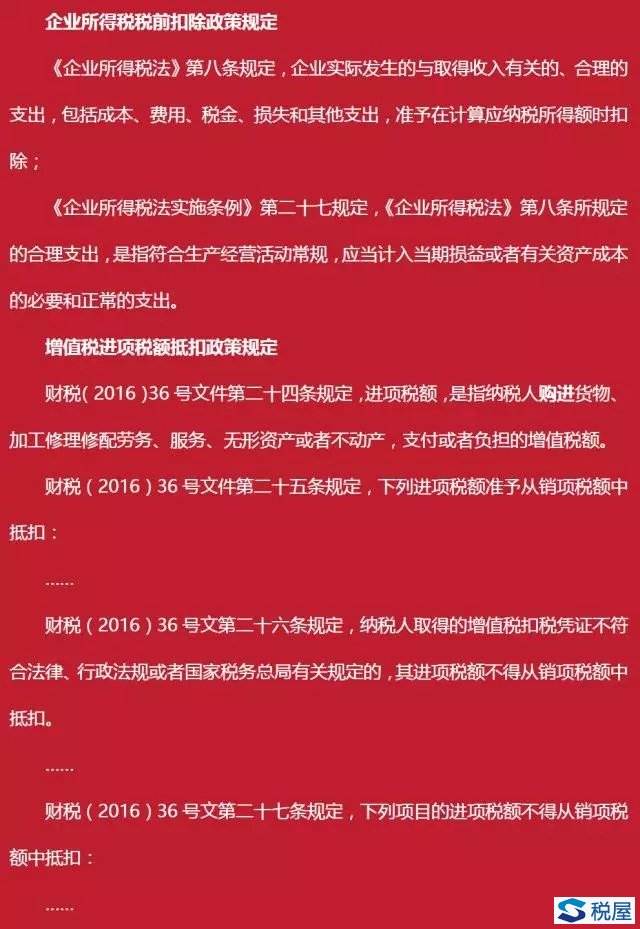

答:《企业所得税法》第八条规定,企业实际发生的与取得收入有关的、合理的支出,准予在计算应纳税所得额时扣除.《企业所得税法实施条例》第五十七条规定,《企业所得税法》第十一条所称固定资产,是指企业为生产产品、提供劳务、出租或者经营管理而持有的、使用时间超过12个月的非货币性资产,包括房屋、建筑物、机器、机械、运输工具以及其他与生产经营活动有关的设备、器具、工具等.

相关性原则是判定支出项目能否在税前扣除的基本原则.除一些特殊的文化企业外,一般生产性企业、商贸企业购买的非经营性的字画等古董,与取得收入没有直接相关,不符合相关性原则,也不具有固定资产确认的特征,所发生的折旧费用不能在税前扣除.

第三只眼:之前小编看到有的地方税务机关认为属于投资的一类,不允许摊销及折旧.不过现实当中,现在的公司经营也是讲究宣传的,比如请画家为公司做了一副员工大干工作的激励之作,算不算与经营相关?请书法家为公司的名字写一个字挂上,这也算是广告宣传的方面.所以小编的理解是有相关性还是要具体情形具体分析.

同时现实当中对于字画适用增值税如何计征,也是一本挺不明确的账.在财税[2016]36号文件中明确:个人转让著作权是免增值税的.那再后面的买卖行为,就不是著作权了,就是货物了,那货物是用旧货的标准还是用一般货物的标准呢?这个又有不同的理解了.比如有的地方认可从民间收购的单位享受这个简易计税方式.而如果是买卖的,那就有进项的前提,需要按一般计税方法.当然拍卖行有特殊的适用简易的身份前提,并且拍卖行还能提供相应的票据入账.企业所得税税前扣除支持是关键。

购置古玩、字画等支出是否能税前扣除和进项抵扣 <小陈税务>

购置古玩、字画等支出是否能税前扣除和进项抵扣 <小陈税务>

企业所得税税前扣除:

除一些特殊的文化企业外,一般生产性企业、商贸企业购买的非经营性的字画、古董等,企业为了提升企业形象,购置古玩、字画等艺术品的支出,不属于与取得收入直接相关的支出,不符合相关性原则,也不具有固定资产确认的特征,也就不得在购买年度税前扣除,不属于可以在税前扣除折旧的固定资产,但是其购置支出应在其实际处置年度企业所得税税前扣除。

其中北京市地方税务局、浙江省国家税务局、辽宁省国家税务局和辽宁省地方税务局都有类似答疑。

增值税进项税额抵扣:

根据增值税条例及实施细则和财税(2016)36号,进项税额,是指纳税人购进货物、加工修理修配劳务、服务、无形资产或者不动产,支付或者负担的增值税额。小陈税务提醒,没有文件规定进项税额要是“取得收入直接相关的支出产生的进项税额”、“进项税额与销项税相关性原则”。

所以企业为了提升企业形象,购置古玩、字画等艺术品的支出产生的进项税额,取得合法增值税抵扣凭证,可按规定抵扣销项税额。

您同意吗?

税前扣除和进项税额抵扣的关系(实务案例)

小陈税务想问:

1.企业所得税前扣除有“与生产经营活动有关”的限制;增值税进项税额抵扣销项税额,有没有这个规定呢?

从相关政策规定,增值税进项税额抵扣强调的可是“购进”哦!

2.企业发生的支出不能在企业所得税税前扣除,是不是其产生的进项税额,就不能抵扣销项税额呢?

比如职工教育经费支出、职工福利费支出等!

3.企业发生的支出产生的进项税额不能抵扣,是不是就不一定不能在企业所得税税前扣除吗?

比如:非正常损失的进项税额呢?

4.企业所得税和增值税是不是两个税种?

5.最后得出什么结论呢!

6.政策依据看看下面的文件。

1192

1192